住まいづくりの資金を考えるうえで大切なことは、新築時にかかる費用だけでなく、その住まいで何十年も暮らす上で必要となってくる費用も把握しておくことです。ご家族の将来のライフプランまで考えた資金計画を行うことで、月々だけでなく長期的な収入と支出も予測でき、家計の管理がしやすくなります。

そのために押えておきたいポイントは3つ。先ず、住まいづくりの「総費用」について知ること、それから「予算」を計画すること、そして「購入後の費用」を把握しておくことです。

豊かな暮らしを実現するためにしっかり資金計画を考えましょう。

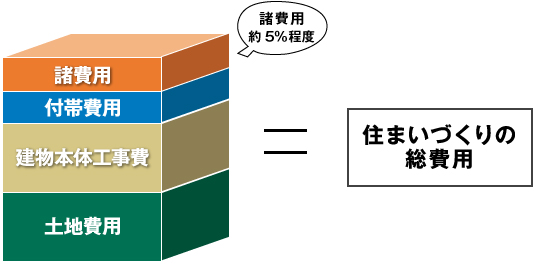

住まいづくりの総費用

住まいづくりの費用は大きく4種類に分けられます。建物本体の工事にかかる「建物本体工事費用」と建物以外の別途工事にかかる「付帯費用」、そして工事費以外にかかる「諸費用」、さらに土地から購入する場合は「土地費用」、これら全てを足したものが住まいづくりの総費用となります。

「諸費用」の占める割合は、総費用の約5%程度。

住まいづくりのためには、建築工事費用や土地購入費用以外に、諸費用までを見込んで資金計画を考えなければなりません。この諸費用は総費用の約5%程度の割合を占めるため、資金計画で失敗しない為にあらかじめ知っておくことが必要です。

それでは、諸費用には、どんな項目があるのかを見てみましょう。

※場合によっては必要のないものもあります。

| 土地取得に関わる諸費用 | 売買契約印紙税、土地仲介手数料、登録免許税(所有権移転登記)、登記手数料(書士報酬)、不動産取得税(土地)、固定資産税精算金 |

|---|---|

| 建物建設に関わる諸費用 | 設計監理委託契約印紙税、工事請負契約印紙税、登録免許税(建物表示登記、保存登記)、登記手数料(書士報酬)、不動産取得税(建物) |

| ローンに関わる諸費用 | 金銭消費貸借契約印紙税、住宅ローン契約手数料、住宅ローン保証料、火災保険料・地震保険料、団体信用生命保険料、登録免許税(抵当権設定登記)、登記手数料(書士報酬)、つなぎ融資諸費用 |

| その他諸費用 | 祭事費用(地鎮祭・上棟式)、引っ越し費用、仮住まい費用、各種加入金(TV・TEL・インターネットなど)、解体工事費用(既存建物がある場合) |

諸費用には、税金などのように金額が決まっているものもありますが、火災保険料や登記の手数料など、内容により金額が変わるものもあります。こうした内容について事前に調べておくと、予算計画が立てやすくなります。

予算計画について

どのような費用がかかるのかが分かれば、次は実際の予算を計画していきましょう。住まいづくりには何千万という費用がかかり、全額を自己資金で支払うという方はめったにいらっしゃいません。ほとんどの方が予算の一部を自己資金で、残りの大半は住宅ローンを利用します。住宅ローンは金利もあり、長期間にわたって返済するのでなかなか金額のイメージがつきにくいもの。そこで、まずは①自己資金がどれくらい用意出来そうか? 次に②毎月どれくらいの金額を返済出来そうか? そして③今の年収でいくら借入出来そうか? という手順で考えていくと予算のイメージがつきやすくなります。

① 自己資金の額を決めましょう

普段の生活で思いがけない支出が発生することもあるので、生活するのに必要な1か月分の金額の3~6か月分を貯蓄しておくほうがいいと言われています。その上で子供の教育費や車の買い替えなど、将来使う計画のある費用を差し引いた金額が自己資金として考えられます。諸費用分(総費用の約5%程度)の支払いは、自己資金でまかなう事をスタートに検討する事をオススメします。

② 今の家計でいくらなら無理なく返済出来るのか?

現在、賃貸住宅にお住まいの方なら月々の家賃や共益費、駐車場代などが、そのままローンの返済になると考えればイメージしやすいでしょう。また、住宅財形や月々貯蓄をしている金額からは、どのくらいローン返済にあてられるか、ボーナスからはどれくらい捻出できそうかなど、今の家計を改めて見直しながら、無理のない月々返済額を考えましょう。そしてこの返済額を月々支払うと、一体いくらの借入が必要になるのか、と逆算して考えれば、無理のないローン計画を立てることが出来ます。

③ 今の年収でいくらなら無理なく借入出来るのか?

金融機関はあなたの今の年齢と完済時の年齢、勤続年数や年収、返済負担率、物件の担保評価、自動車ローンやカードローンの債務状況などを確認します。これらの中で知っておきたいのが「返済負担率」です。これは、年収に占める年間のローン返済額の割合のことであり、あなたの年収に対する借入可能額(限度額)の目安となります。既にカードローンなどの債務がある場合も、この返済負担率の割合に加えて計算します。負担率の設定値は各金融機関によっても異なりますが、一般的に25~35%となります。

毎月の希望返済額や今の年収からどれくらい借りられるのか、逆に借入希望額から月々の返済額はいくらになるのかを、ローンシミュレーションを利用して試算してみましょう。

※下の各ボタンをクリックすると、住宅支援機構の【フラット35】ホームページ内のローンシミュレーションページに移ります。

借入額や月々の支払い額はいくらになりましたか? 以外に多く借りられると思われた方も多いのではないでしょうか。今現在の年収にもよりますが、住宅ローンは、長い返済年数で早い時期に組む方が一般的には有利です。自己資金が少ないからと、住まいづくりの時期を先延ばしにされる方も多いですが、現在支払っている家賃を考えると、自分の資産となる住まいに同じ金額を支払う方が賢明とも言えます。

購入後にかかる費用

住み始めてからかかる費用についても知っておく必要があります。毎年支払う税金や月々の光熱費、メンテナンス費用など、長期的には非常に多額の支払いとなるため、資金計画を考える上でしっかり押さえておく必要があります。

▼ 税金について

住まいづくりに関わる税金には、印紙税や不動産取得税のように「家を建てる時にだけかかる税金」もあれば「家を建てた後にかかる税金」もあります。家を建ててからかかる税金としては、「固定資産税」や「都市計画税」があります。これらは、不動産を所有している間は、毎年ずっと支払う必要があります。土地と家屋の評価は3年毎に評価の見直しが行われ、税額は変化していきます。一般的に家屋の評価額は、徐々に減っていきます。

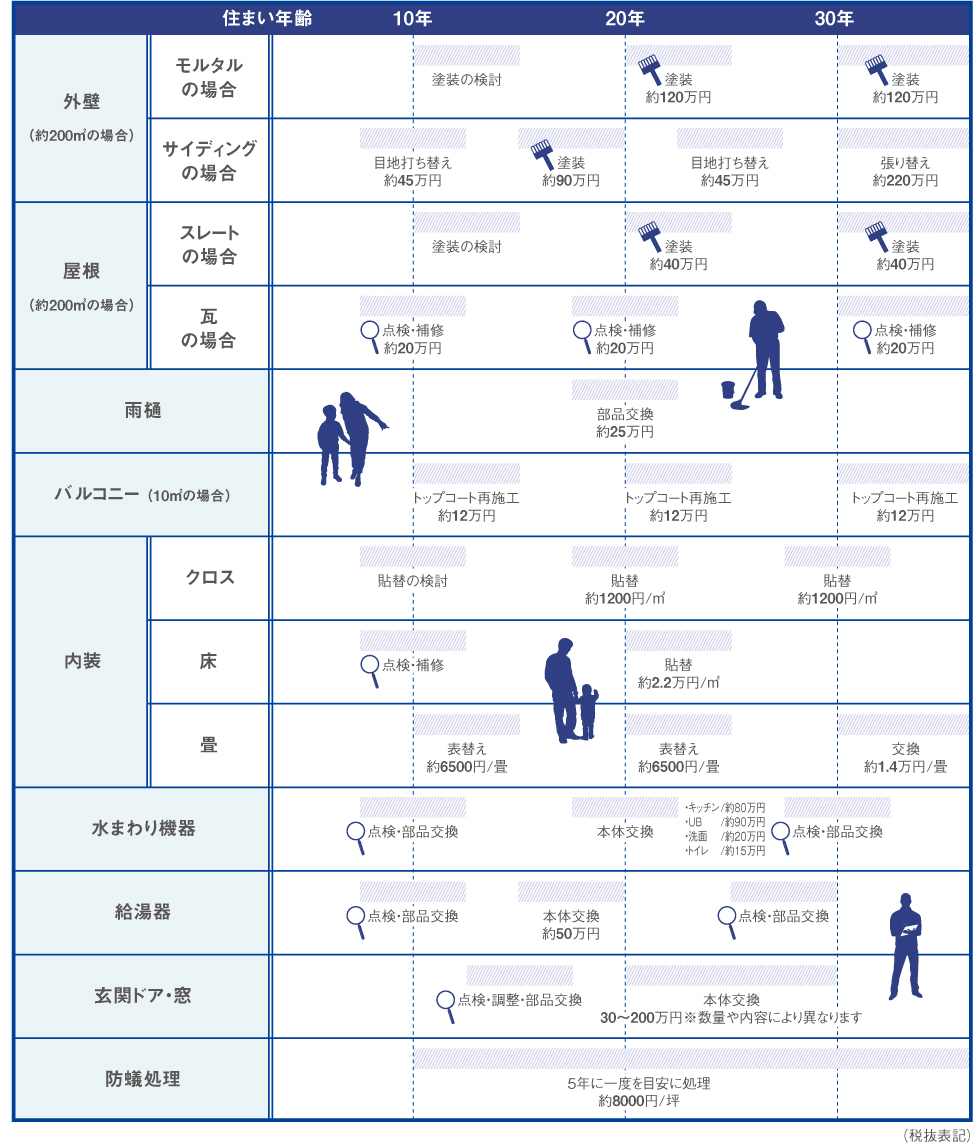

▼ 住まいのメンテナンスについて

住まいは建てて終わりではありません。世代を超えて、快適に住み続ける為には維持管理が必要で、定期的にそのための支出が必要になります。見落としがちですが、このメンテナンス費用も踏まえて、余裕のある資金計画を行うことが大切です。

住まいのメンテナンス時期と大体掛かる費用を把握して、そのための資金を月々積み立てるなど計画的に準備しましょう。

住まいのメンテナンスサイクル

・各メンテナンスの費用は、延床面積100㎡の2階建て住宅を基準に算出した概算費用となります。

建物によって仕様も異なりますので、費用の目安としてください。

・外壁及び屋根のメンテナンスについては、別途足場代が必要となります。

・目的に応じて各種メンテナンスのタイミングを合わせることで、効率よく住まいを改善でき、費用の節約にもなります。

![]() TOP

TOP

住まいづくりの

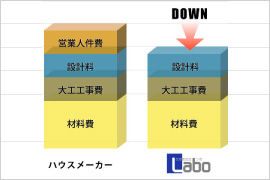

住まいづくりの 設計・施工の強み

設計・施工の強み 住まいづくりを

住まいづくりを 住まいづくりの

住まいづくりの 保証と

保証と コストについて

コストについて